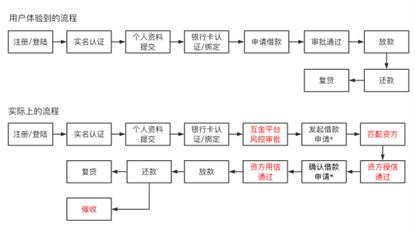

01 导语: 由于众所周知的原因,互联网金融行业在若干年前被“大洗牌”,该行业的乱象得到了大力整治。在国家严格监管的今天,各个互联网金融公司也或多或少面临着和其他互联网行业一样的“窘境”- 一方面是来自国家政策的“高压束缚”,另一方面流量红利已经过去,各家平台都在抢存量客户,将用户“吸引过来”并“留下来”成为了各个平台的主要任务。本文将从互联网金融从业者的视角,为各位读者讲讲在该行业中,平台是如何获客并吸引、留住用户的。另外笔者也注意到,之前各位老师投稿的文章中鲜有介绍互联网金融行业的,所以笔者也顺便介绍一下目前互联网金融行业概况以及一些个人想法,毕竟如果想要做好任何行业的数据分析,必须先懂这个行业的业务逻辑,否则做出的数据分析只能算是“空中楼阁”,始终无法落地,互联网金融行业(简称“互金行业”,下同)也是如此。如有不同想法欢迎拍砖或与笔者讨论。 02 互联网金融行业概况 说到“互联网金融”,大家第一印象就是“通过互联网平台借钱”,以及在若干年前的p2p行业暴雷、国家大力整顿等等,这只是互金行业的表象。互金行业是金融信贷的一个分支,将以往需要在柜台操作的信贷流程放到线上,用户只需要动动手指即可借到钱款。其实现在很多银行也在借助互联网技术这股“东风”把线下借贷业务搬到线上,那其他一些互金公司存在的意义是什么呢?银行的风控体系往往是比较严格的,只有信用等级非常高且几乎无风险的用户的借款申请才会被银行核批通过,那如果信用等级不是很高的用户也想借款怎么办呢?这批“不被银行欢迎”的用户,便自然将目光转向了合规且有资格的互联网金融平台。经济规律告诉我们,“高风险,高收益”,虽然这批用户的还款能力不如从银行借贷的用户,但是他们的息费也相对较高。 03 互联网金融平台的用户旅程 用户进入到互金平台后,在前端体验到的流程如第一个流程图所示,大致会经历“用户信息”- “申请借款”- “申请通过”- “放款”- “还款”这几个流程。但是如果结合在后台经历的步骤,流程会复杂得多,这些后台的流程大多与“风控审批”、“授/用信审批”、“匹配资方”有关,用户在此环节无感知,在前端一般为倒计时页面或者是loading等待页面。另外,如果用户逾期还款,则会有专门的催收团队进行催收操作。 需要特别注意的是,笔者这里所指的互金平台本身不放款,他们只是负责放款的资金方和用户之间的“桥梁”,和“淘宝”这样本身不售卖商品、只提供买家和卖家之间的沟通平台,是一个道理。所以在用户旅程中,“互金平台风控核批”指的是互金平台本身对用户的审核,通过风控规则提前筛去不符合资质的用户,“授信通过”指的是用户在发起申请后,平台为用户匹配到合适的资金方,且该资金方同意了用户的申请,是资金方对用户的审核。这边的转化流失点可能是用户在“授信通过”后不满意(费率高,要求多等等),但是这一步必须要有,所以我们在这儿将“申请借款”拆成“发起借款申请”和“确认借款申请”。 04 如何做互金行业数据分析

互金行业有其特殊性,但是在数据分析方面,很多方法都是共通的。下面就用AARRR模型为大家拆解一下互金行业的指标体系(如图片太小可以点击打开)

(1)A(获客)- 该部分的指标主要和渠道相关,分为3个部分,首先是渠道链接的曝光、点击情况,反映用户在看到渠道链接(各种展示形式,例如一个banner位等)后的兴趣程度;其次是用户点击了渠道链接进入h5页面之后的浏览情况和跳出情况,这里的跳出指的是用户在进入这个h5页面之后什么事都没做就退出页面,说明用户对h5页面展示内容不感兴趣;最后是通过某个渠道的转化情况,包括但不限于注册、激活app、首次贷款等,是评估渠道效果的一个“标尺”。

(2)A(激活)- 该部分的指标主要包含用户在被拉新后的激活行为,包含打开平台(很多公司将其作为用户活跃的口径),停留,注册,认证等环节,可以分析用户对平台整体的兴趣程度和粘性,某个功能的热度,以及各步骤的转化。

(3)R(收入)- 这一部分占据了指标体系的半壁江山,也是各互金平台重点关注的部分,大致可拆解为“授信”、“支用(确认借款)”、“放款”、“还款”这四个流程,分析其订单数、人数、金额、通过率、比率等。还款流程直接关系着平台能获得多少收益,所以还根据还款类型细拆为“早偿”、“逾期”和“坏账”。另外,受图片长度所限,笔者没有展示一些“时长类指标”,比如“授信时长”、“用户申请借款时长(注册到提交申请)”等,时长类指标也是能够反映用户在流程中是犹豫不决,还是爽快继续。

(4)R(留存)- 这一部分主要分为平台留存和复贷,与电商平台类似,若要充分利用既有流量变现,需要关注其首贷之后的复贷情况,通过老用户营销降低沉默的可能性。

(5)R(裂变)- 这一部分主要和一些裂变的营销活动相关,如拉新可获得还款券、提额券等,可以关注通过裂变活动吸引来的用户体量,也可以分析这些活动的ROI。

05 可使用的运营动作

对数据分析后,应对数据表现提出针对性的运营建议,下面笔者就列举一些互金行业中常见的运营手段供大家参考:

(1)贷前(拉新、提交信息、认证):拉新裂变活动(例如上文提到的拉新可获得还款券、提额券等)、提交信息获积分,可兑换第三方权益(话费、水电煤气费优惠等)

(2)贷中(授信、支用、放款):短信提醒有额度可使用、借款成功获得积分,权益券等

(3)贷后(还款、复贷):首贷后送长期券促复贷(例如该券在首贷半年后才可使用)

06 结语

可能不少人会有这样的疑问,互金行业和最近两年的教育行业一样经历过“大洗牌”,那这个行业未来是否仍然面临风险?俗话说“无规矩不成方圆”,笔者认为,之所以之前出现各种行业乱象,就是因为没有相关的法律和规则去限制,导致“大捞一笔就走”的现象频频发生,市场规则被严重打乱。通过这次国家的严厉打击和限制,换一个真正可持续的、健康的互联网借贷环境。通过精细化数据分析和运营,相信互金行业和各家公司,之后会越走越好~

发表评论 取消回复